比特币本周走势出现了回落的迹象——在本周中它一度反弹到了 2023 年的新高,但又随之回落到了本周开始时候的价格。在经历了 2023 年迄今的强劲表现之后,比特币的涨势似乎遇到了阻力,多项指标都表明近期价格走势会趋于疲软。

摘要

比特币强劲的上涨趋势在本周遇到阻力,价格一度突破至 4.45 万美元的年度新高,但随即便经历了 2023 年规模第三大的一轮抛售。

一些链上定价模型表明,当前比特币基于投资者基础成本和网络吞吐量的“公允价值”是滞后的,据估测,当前比特币的“公允价值”应当徘徊在 3 万美元到 3.6 万美元之间。

在近几个月比特币价格的强劲上涨之下,具有统计学意义数量的比特币的短持投资者选择了获利后离场,他们的抛售抑制住了当前比特币继续上涨的势头。

上周,比特币价格起而复落,开盘价为 4.02 万美元,随后上升至 4.46 万美元的年度新高,但之后在上周日晚间因大幅抛售下跌回 4.02 万美元的价格。比特币的上行走势包括两次涨幅超过 5.0%/ 天的反弹(+1 个标准差走势)。但与之相应的,此次抛售同样强劲,抛售造成价格下跌超过 2500 美元 ( 跌幅 5.75%),创下 2023 年以来的第三大单日跌幅。

正如我们在此前的文章中所提到的那样,比特币在今年表现出色,年初至今涨幅已达到 150% 以上,其表现优于大多数其他资产。考虑到这一点,随着年底的临近,密切关注投资者对新账面收益的反应与对策非常重要。

图 1:比特币每日价格表现

“ 估值过高 ”

驾驭市场周期的一个有用工具集是投资者基础成本,该工具集是通过衡量不同群体的链上交易表现综合得出的。现在,我们要考虑的第一个基础成本模型指标是活跃投资者实现价格(下图中橙色),该指标可以在我们使用的 Cointime 经济框架下计算比特币的公允价值。

该模型根据整个网络的供应紧张程度(指非活跃持有的那些比特币)对已实现的价格应用加权因子进行分析。显而易见,比特币被大规模持有会限制供应,使得我们所估算的“公允价值”上升,反之亦然。下图突出显示了现货价格交易高于经典已实现价格(下限模型,下图中蓝色)但低于周期历史高点的时期。由此我们得出下列几个观察结论:

从历史上看,成功突破已实现价格与创造新的历史最高价格之间的时间间隔为 14 至 20 个月(2023 年迄今为止已经有 11 个月)。

在比特币价格向历史新高迈进的路上,始终在活跃投资者实现价格(下图中橙色)上下 50% 的宽区间内震动(在每一个周期内,这一振幅都大致相同)。

根据历史的经验,在这几个月中,比特币价格将大致围绕在这个“公允价值”模型所预估的范围(目前约为 36,000 美元上下)内为我们描绘出它未来可能的价格区间。

图 2:市场与活跃投资者实现价格

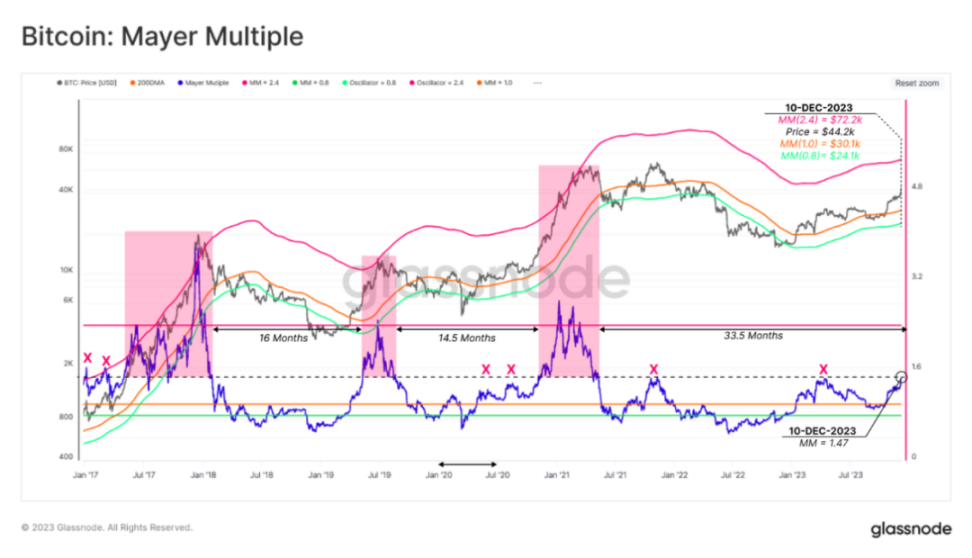

梅耶倍率是另一种常用的比特币技术定价模型,它简单地描述了价格与 200 天移动平均线之间的比率。200 日移动均线是受广泛认可的建立宏观牛市或熊市偏向的指标,其也一直被认为是评估超买和超卖状况的有用参考点。

从历史上看,超买和超卖条件分别与梅耶倍率超过 2.4 或低于 0.8 一致。

梅耶倍数指标的现值为 1.47,接近 1.5 左右的水平,在之前的周期(包括 2021 年 11 月的历史高点)中,1.5 的梅耶倍数指标通常预示着阻力位的形成。在 2021-22 年熊市中该指标用于反映熊市严重程度时突破该水平长达 33.5 个月,这是自 2013-16 年熊市以来最长的一个时期。

图 3:梅耶倍率

评估比特币“公允价值”的另一个视角是通过 NVT 价格模型将链上活动量化为价格域。NVT 价格模型旨在根据比特币网络作为美元计价价值结算层的效用作为基本切入点,用以寻求全网比特币的基本估值。

在这里,我们考虑以 28 天(绿色)和 90 天(红色)参数作为基准,分别提供一对快速和慢速信号。在典型的从熊市到牛市的转变阶段中,我们会看到在 28 天参数下的模型交易速度高于 90 天参数对应的模型下的速度,这种情况自 10 月份以来一直如此。

NVT 溢价指标(橙色)还可用于评估相对于周期较长的 90 天 NVT 价格的现货定价。我们可以看到,最近的价格反弹使得 NVT 溢价指标形成了自 2021 年 11 月市场见顶以来最为陡峭的峰值。这表明相对于当前比特币的网络吞吐量而言,短期内存在潜在的“估值过高”信号。

图 4:总量调整 NVT 价值模型

边缘投资者

在之前的文章中,我们探讨了新投资者(也称为短持投资者)在塑造近期价格走势(例如价格的局部顶部和底部)方面的巨大影响。但与之相反,当市场达到宏观意义的价格极端时,例如突破新的历史高点之后,或在价格跳水导致投资者“投降”,市场溃败之后形成的漫长筑底期间,长持投资者的活动往往会产生更大的影响。

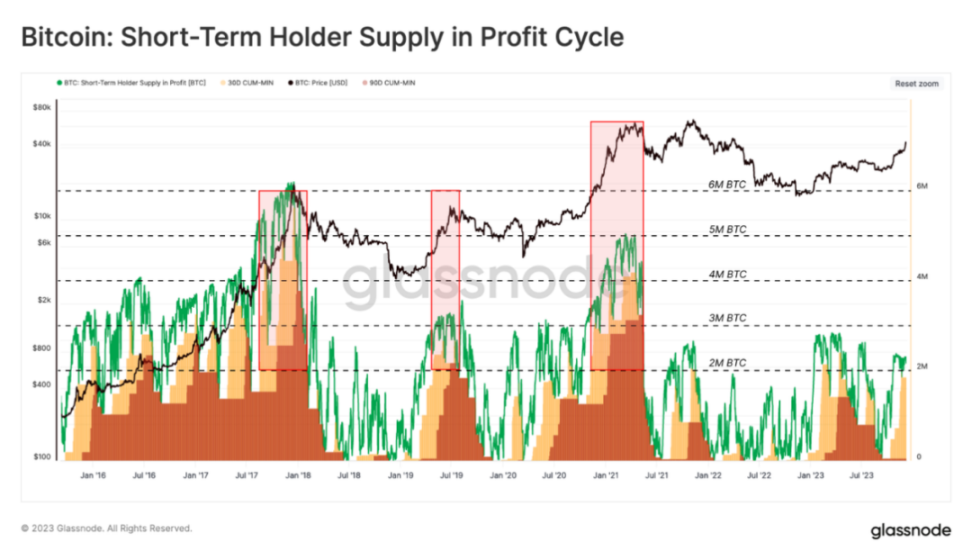

为了强调短持投资者行为的影响,我们在下图中突出了价格变动(趋势和波动性)与该投资者群体盈利能力变化之间的关系:

短持投资者盈利供应(绿色):短持投资者当前持有的处于盈利状态的比特币数量,其基础成本低于当前现货价格。

30 日底线(黄色):短持投资者在过去 30 天内的盈利比特币供应量。

90 日底线(红色):短持投资者在过去 90 天内的盈利比特币供应量。

这些 30 日和 90 日指标使我们能够衡量不同时间窗口内处于盈利状态的来自短持投资者的资产的比例。换句话说,我们可以比较这些指标来衡量有多少来自短持投资者的比特币在 30 天以内、30 至 90 天之间以及超过 90 天的时间内处于盈利状态。

从历史上看,直指价格历史新高的的反弹与 90 天指标达到 200 万比特币这两件事情在当前同时发生,这表明该群体(只考虑那些实力较强的投资者)至今已拥有较长的持有时间。但我们同时也看到,自 10 月份以来的反弹主要影响了 30 日的相关参数,这表明自交易高于 3 万美元周期中期水平以来,它尚未在倾向于短持的投资者中建立一定的规模。

我们还注意到,与过去历史周期中的情况相比,2023 年的该指标变动趋势相对较为和缓,这也进一步印证了我们之前的比特币市场供应比较紧张的结论。

图 5:盈利周期中来自短持投资者的比特币供应

短期的贪婪与恐惧

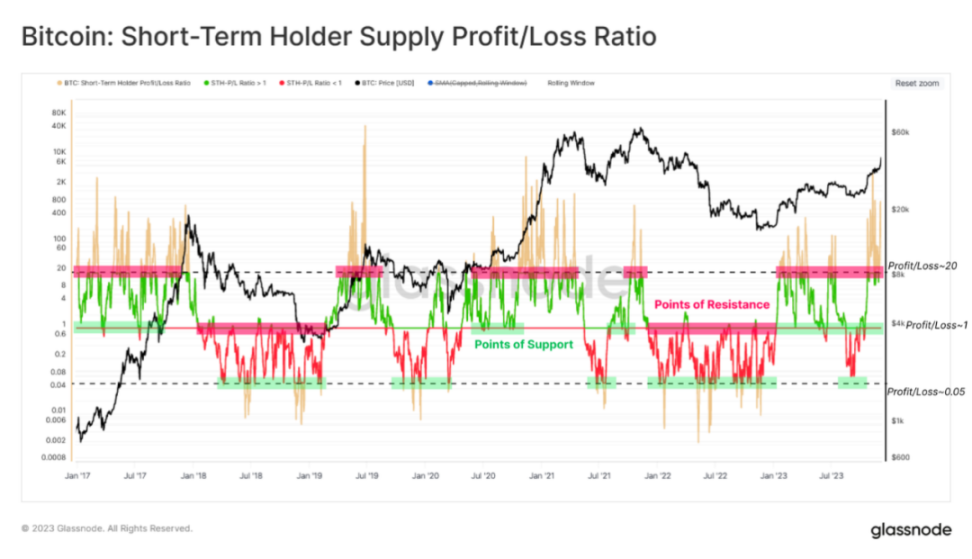

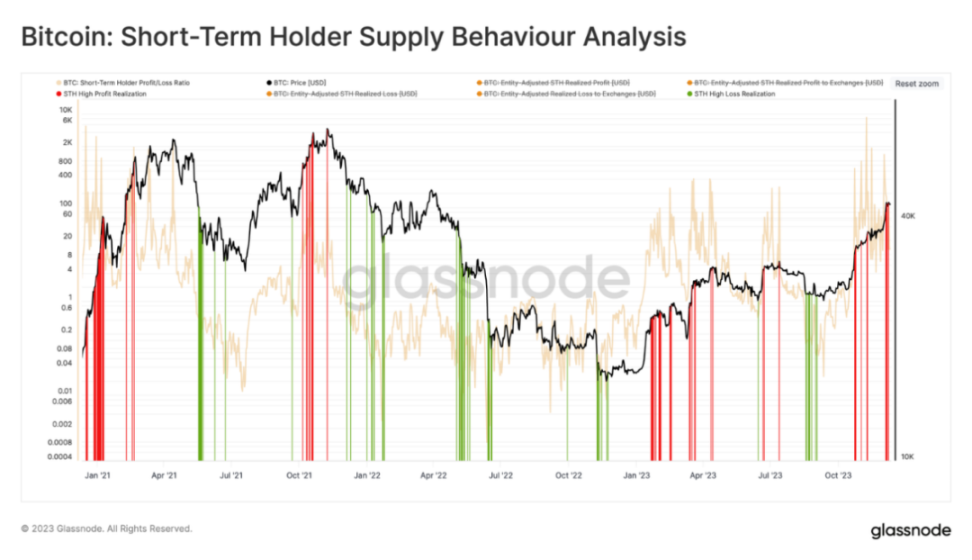

我们的下一步是建立一个工具来识别这些新投资者的恐惧和贪婪加剧的时期,为了达到此目的,我们将重点关注市场中的超买(顶部)或超卖(底部)信号。我们在此前的文章中引入了短持投资者的供应损益比(以下简称“损益比”),该指标意在向读者展现那些未实现损益的比例。如下图所示:

损益比>20 时期:该时期在历史上处于市场“过热”时期

损益比<0.05 时期:该时期中,市场处于“超卖”状态

损益比~1.0 时期:表示当前时期中市场盈亏平衡,并且往往与当前市场趋势内的支撑 / 阻力水平一致

自今年 1 月以来,经过了数次市场波动的检验之后,该指标仍旧一直高于 1。从历史上看,这可能和投资者一贯奉行的“逢低买入”的交易策略相关。

但同时我们注意到,10 月份的比特币价格反弹推动该指标远远超过 20 的“过热”水平,这表明当前的市场风险较高,这与当前 NVT 溢价指标所传达出的信号相一致。

图 6:短持投资者损益比

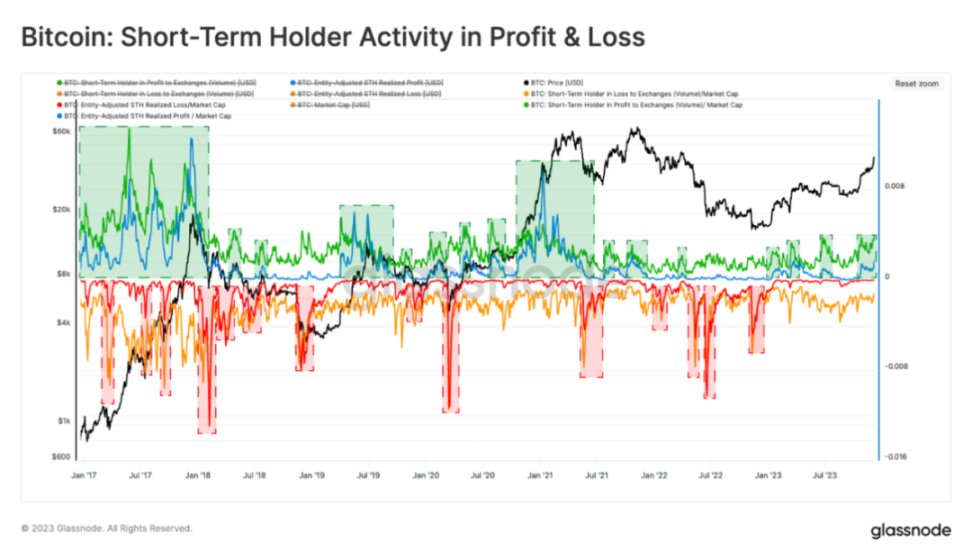

上述指标的往复振荡展现了短持投资者当前持有的未实现损益的情况,这可以被视为他们的“支出激励”。我们的分析的下一步是评估这些新投资者是否采取了行动去兑现他们的利润(或损失),由此将比特币供应带回市场并造成卖方阻力。

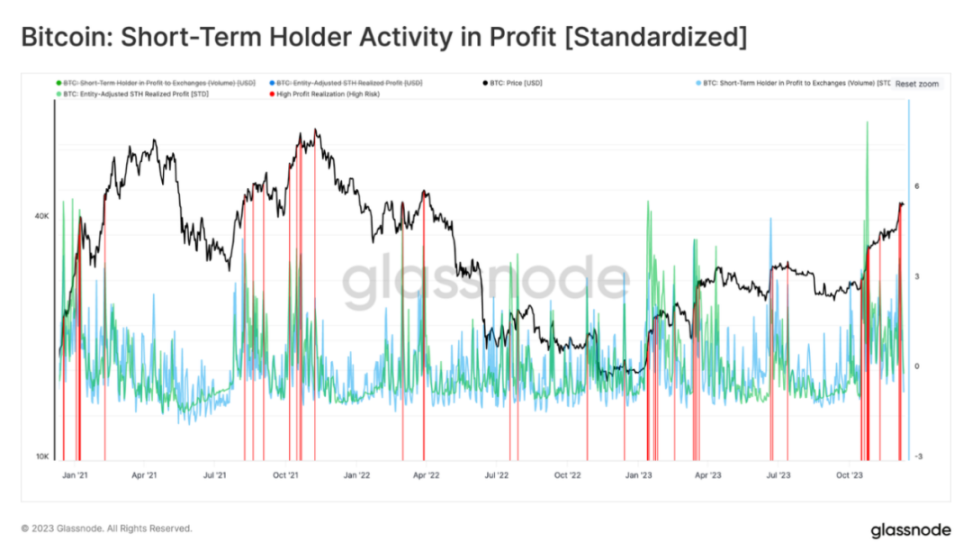

下图描绘了四种用以衡量短持投资者已实现利润 / 损失的不同标准,并且我们将这些标准全部按照市值做了标准化处理:

短持投资者交易平台利润(绿色)

短持投资者已实现利润(蓝色)

短持投资者交易平台损失(橙色)

短持投资者已实现损失(红色)

我们的这部分分析主要着眼于确定那些因对已实现损益和交易对的损益量有大量数据记录而比较易于分析的时期。换而言之,在这段时期内,短持投资者会持续向交易平台转移大量比特币,而且这些比特币的购买价格和抛售价格的平均差值会非常巨大。

考虑到这一点,我们足以解释为何在本周价格上涨至 44,000 美元的时候市场出现了高量的比特币抛售活动。那是因为短持投资者们在兑现他们的利润,这同时也说明了他们利用了市场的流动性需求,根据他们的账面收益采取了相应的决策与行动。

图 7:短持投资者兑现他们的损益

然后,我们可以通过凸显短持投资者已实现利润相较于过去 90 天的平均值增加超过一个标准差的时间(红色)来进一步提炼这一观察结果。我们可以看到,该指标在过去三年中一直处于局部峰值。

图 8:短持投资者兑现其收益(图表已做标准化处理)

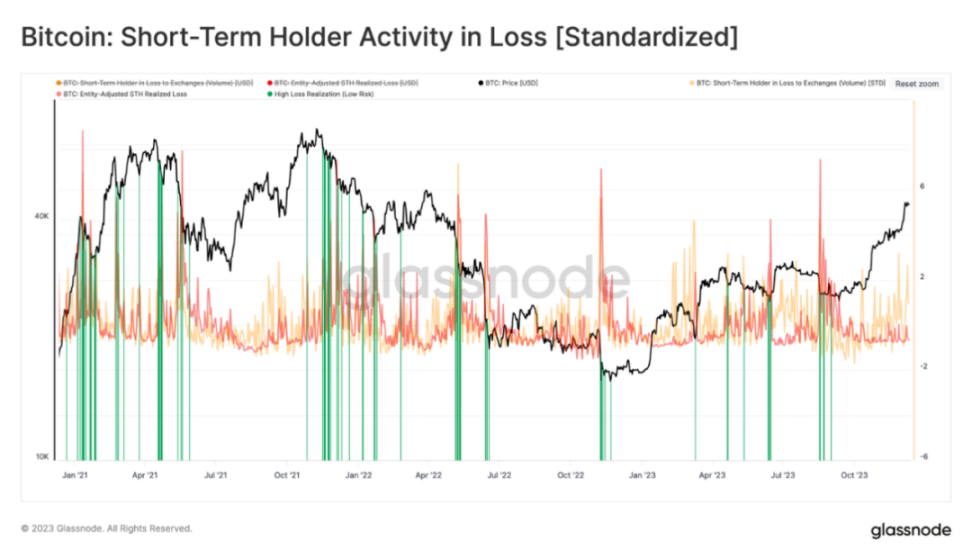

使用相同的分析方法,我们发现短持投资者的高亏损时期通常集中出现在在重大抛售事件期间,该指标的统计学意义明显,已经达到一个标准差水平。这表明在此时段中,短持投资者惊慌失措,急于将最近获得的比特币送回交易平台进行割肉抛售。

图 9:短持投资者兑现其损失(图表已做标准化处理)

当然,我们也可以将这两个指标纳入同一个图表中,并依此创建一个工具借以根据短持投资者群体的市场行为来识别近期市场的过热和超卖状况。

正如我们所看到的,当最近价格飙升至 44,000 美元的时候,大量短持投资者也随之选择了兑现他们的利润。除了 NVT 溢价和广义已实现损益比这两个指标之外,我们还可以看到当前市场的回落是多种因素综合作用下的结果,其中也包括当前市场的潜在需求已饱和(耗尽)。

图 10:短持投资者的市场供应行为分析

总结

比特币本周的走势涨而复落——价格一度反弹至年度新高,然后随之回落到每周的开盘价。在经历了迄今为止都走势强劲的整个 2023 年之后,这次反弹似乎开始遇到了阻力,链上数据表明了短持投资者的大规模抛售是这次价格回落的关键原因。

我们提出了一些用以分析当前市场的指标和框架,藉由他们我们得以分析比特币在当前市场价位是被低估了或者反之。这些指标是在包括投资者基础成本、技术平均值和交易量等线上基本面为基础综合分析所得出的。运用这些指标,我们得以分析它们如何共同作用于(未)实现的损益这一指标,并看看这些指标显示投资者从何时开始从他们的交易桌上拿走筹码。

文章来源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

原文链接:https://insights.glassnode.com/the-week-onchain-week-50-2023/

校对:Akechi、Annie 丨达瓴智库

排版:Annie 丨达瓴智库

审核:Amber 丨达瓴智库

达瓴智库

我们是达瓴智库!

欢迎加入达瓴的朋友圈——“达瓴水晶优秀居民群”。请先添加达瓴小秘书个人微信(dalingzhiku),身份信息核实完毕后,小秘书会将符合条件的朋友请进“达瓴水晶优秀居民群”。

读者投稿:dalingzhiku

申请转载:dalingzhiku

人才应聘:JassicaLan_1022

业务联系电话:13321863879

合作伙伴

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。