Curve 因为 Vyper 故障导致 TVL 和币价大幅下跌,目前很多大佬都有接盘的趋势,局势模糊不定,但其实 Curve 理论上所有的功能,都能够被 Uniswap 平替,所以无法让整个 Defi 产业发生剧变。

Maker DAO 在产品上并没有太大的突破,核心收入来源还是稳定币铸币税;战略核心往 RWA 上面靠。但实际上 Web3 层面,说到底做的最好的 RWA 还是 USDT。

对 RWA 的研究还浅,以下为一点粗浅的想法:RWA 很大的一个优势是与现实资产结合,然后通过 Token 的形式简化操作流程。 此外,宏观经济很差,不断在加息的情况下,美债具有极高的性价比,这时候 RWA 相关项目方存储美债会是一个很棒的决策,算是顺应发展的一个操作,等经济形势好了,光是美债的涨幅应该有机会带来一波不菲的收入。

但与此同时,经济形势好了,美债涨幅预期红利消失,其他属于 RWA 细分赛道的产品是否还能够继续做好叙事会是一个比较严峻的分水岭。RWA+Defi 可能又会是一个套娃的故事。

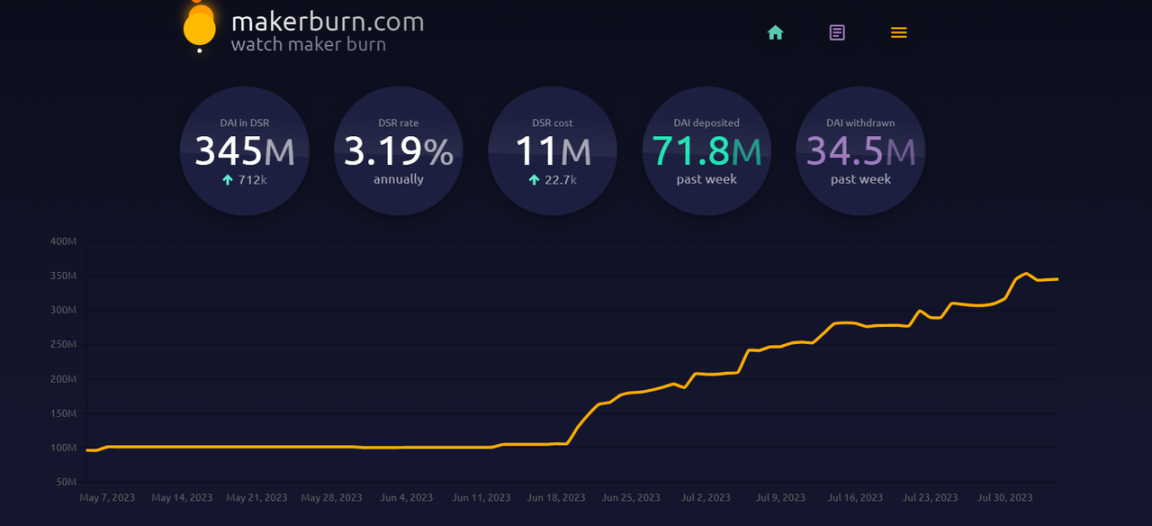

MakerDAO 给人的感觉有些急着拉新,6 月份 DSR 提到 3.29%,8 月份提到 8%,System Surplus 阈值降低到 5000 万美元。

Maker 协议,又称多担保 Dai(MCD)系统,可以让用户使用经过 “Maker 治理(Maker Governance)” 批准的资产作为担保物来生成 Dai 。Maker 治理是由社区组织并运营的一套管理 Maker 协议各方面的流程。Dai 是一种软锚定美元的资产担保型加密货币,其发行是去中心化、一视同仁的。由于波动性低,Dai 能够抵御恶性通货膨胀,并为全球范围内的任意个体提供经济自由和机会。

引自:MakerDAO 白皮书

一些事情

VC 抛售 MKR,MakerDAO 创始人 Rune 持续回购 MKR

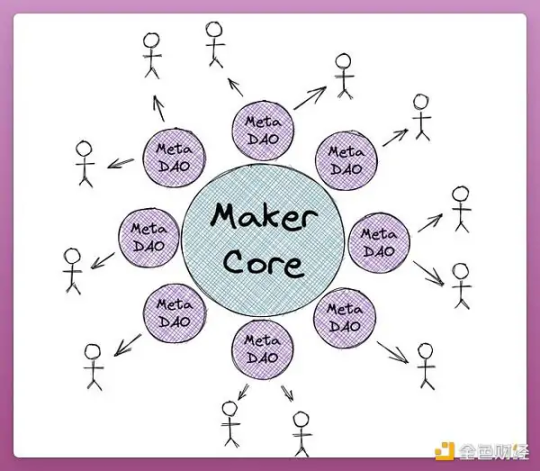

MakerDAO 的核心投资者,硅谷传奇创投 a16z 持续抛售 MKR,与此同时,MakerDAO 创始人 Rune Christensen 却连续加仓,买入 MKR,项目创始人与投资者展开了一场多空对决。

a16z:

2018 年 9 月购买了 1500 万美元;

占总供应量的 6%;

平均价格:250 美元。

Paradigm + Dragonfly:

2019 年 12 月购买了 2750 万美元的代币;

占总供应量的 5.5%;

平均价格:500 美元。

Rune 自 2022 年 11 月起便开始抛售 LDO 以用于回购自家代币,而近两次则是用 ETH、DAI 来购入 MKR,截止 7 月 17 日,目前旗下两个地址共计持有 123,893MKR,占 MKR 总流通量 (977,631MKR) 的 12.6%。

如今,各大 VC 的抛售来到了终点。

最近,a16z 终于出售了其在 MakerDAO 的最后一部分余额,至此,a16z、Paradigm 和 Dragonfly 终于卖光了他们手中的代币,MKR 卸去了 VC 负担。

Vyper 故障导致 Curve 稳定池合约报废

目前来看,此次 Vyper 故障只涉及 0.2.15、0.2.16 和 0.3.0 等几个特定版本,且从上文也可知,使用 Vyper 编写的头部 DeFi 项目的体量并不大,仅占不到 5% 的 TVL 市场份额。

那为何此次 Vyper 的故障却造成了如此大的影响?

简言之,虽然在主流 DeFi 协议中,主动使用 Vyper 语言进行开发的项目并不多,且此次出现问题的是 Vyper 的几个特定版本,但有一个头部 DeFi 项目却是基于 Vyper 开发:

没错,正是 Curve,主要原因似乎与上文提到的 Gas 优化特性有关——因为 Curve 合约较为复杂,Vyper 使得这些复杂性变得更易于管理,并进一步节省 Gas(其它基于 Vyper 开发的知名项目则屈指可数,如 Uniswap v1 版本、第一个 ETH 2.0 存款合约等)。

由于 Curve 已经成为 DeFi 世界甚至整个链上金融的关键基础设施,所以在层层嵌套之下,Curve 的稳定池本质上就是绝大部分协议的底层资金与收益来源,这也是此次安全事件发生至今,JPEG’d、Alchemix、Metronome、deBridge、Ellipsis Finance 等余震不断的关键原因。

不过 Vyper 的新版本已经修复这个漏洞,但由于受影响的 Curve 稳定池合约不可升级,因此无法进行部署升级,只能选择废弃对应合约,将资金撤出。

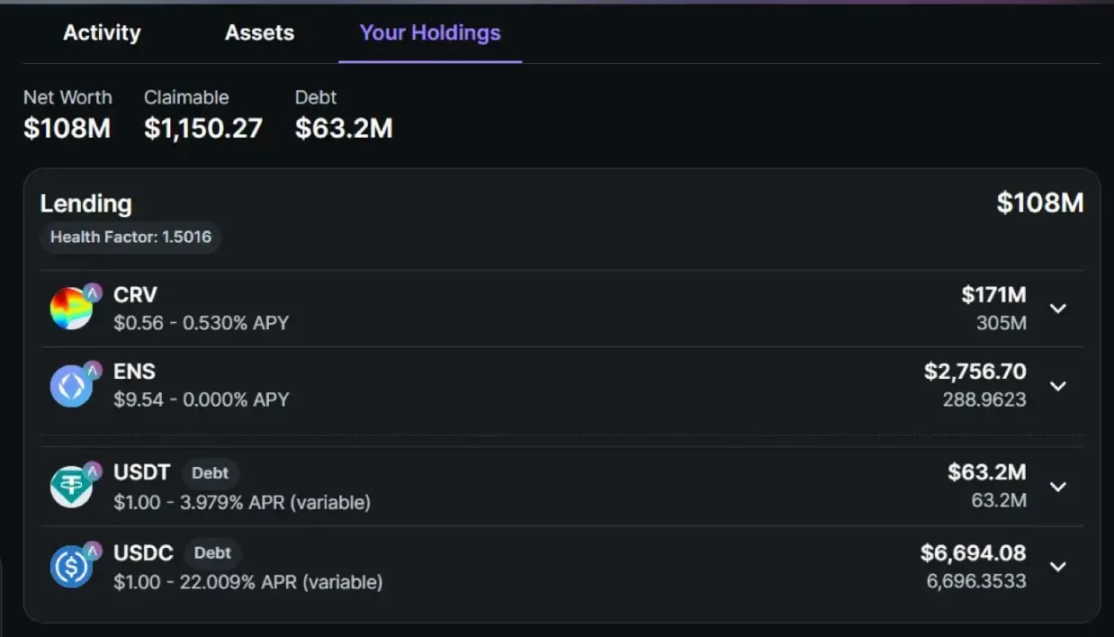

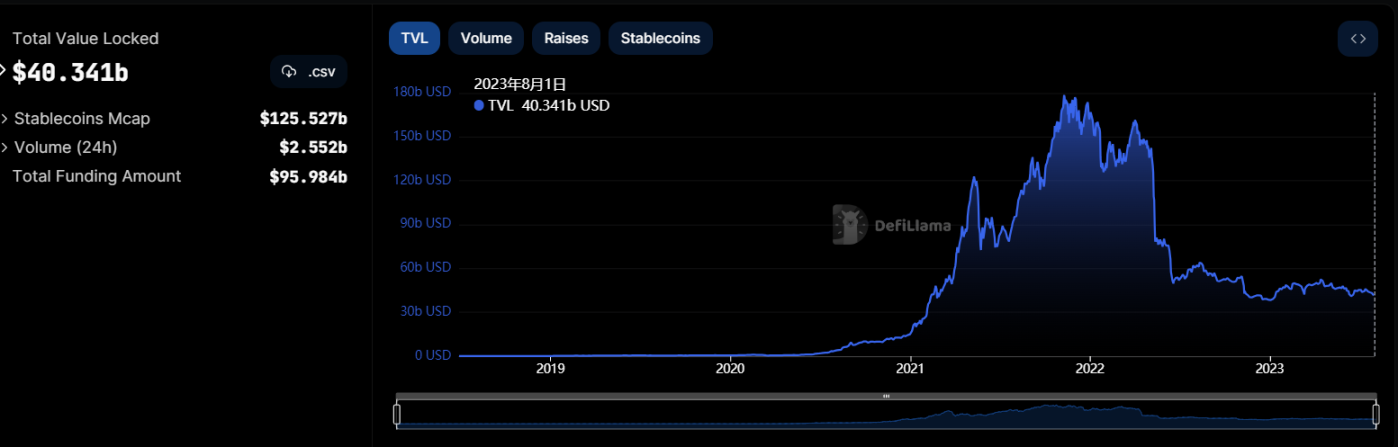

Curve 创始人 1.7 亿美元仓位岌岌可危

昨日,数个 Curve Finance 池子被利用,而 Curve 创始人 Michael Egorov 目前有着一笔约 1 亿美元的贷款,该贷款由 4.275 亿美元 CRV(约占整个 CRV 流通供应量的 47%)做担保。随着 CRV 在过去 24 小时下跌 10%,Curve 的健康状况岌岌可危。

在借贷协议 Aave 上,Egorov 有 3.05 亿美元的 CRV 支持的 6320 万美元的 USDT 贷款。

在 55% 的清算标准下,他的头寸会在 CRV 达到 0.3767 USDT 价格时进行清算。

以现在 CRV 价格来看,达到清算标准只需要 CRV 价格下降约 33% 即可实现。此外,Egorov 还为该笔贷款支付了每年 4% 的 APY。

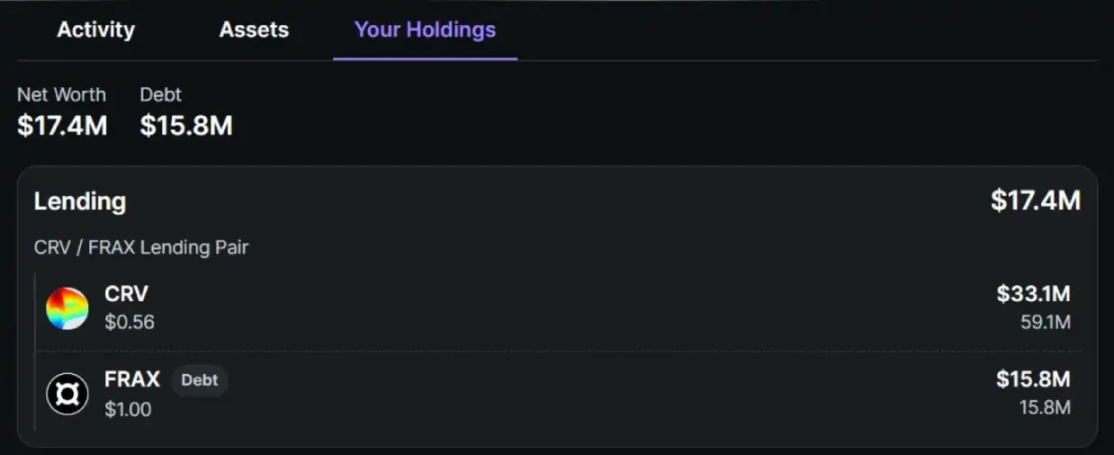

在 Frax Finance 上,Egorov 目前拥有 5900 万 CRV,对应 1580 万美元的 FRAX 借贷。

尽管这比他在 Aave 上的 CRV 抵押和稳定币借贷都少得多,但由于 Fraxlend 的时间加权可变利率,CRV 依旧承担着很大的风险。

按照目前的 100% 利用率,利率将每 12 小时翻一倍。

目前的利率为 81.20%,但预计在 3.5 天后 APY 将升至最高点,近 10,000%。

无论 CRV 价格如何变动,这个指数般的利率都可能导致他最终被清算。在最高 LTV 为 75% 的情况下,在 4.5 天内其仓位的强平价格为 0.517 美元(CRV),距当前 CRV 价格只有 10% 的跌幅。

Egorov 曾两次尝试降低债务和利用率,在过去 24 小时内他总共偿还了 400 万 FRAX(3.5m,500k)。然而,市场利用率仍维持在 100%,用户在他还款后很快就移除了流动性。

考虑到现有的低流动性,这些大规模的风险头寸对于 CRV 价格构成令人严重担忧的情况。

目前链上约有 1000 万美元的 CRV 流动性,并且在 Binance 上存在 370,000 美元的深度为 -2% 的卖单。

这些风险头寸的规模可能达到八位数。

因此,CRV 价格有可能暴跌至极低水平,从而在 DeFi 生态系统的大部分领域引发连锁反应。

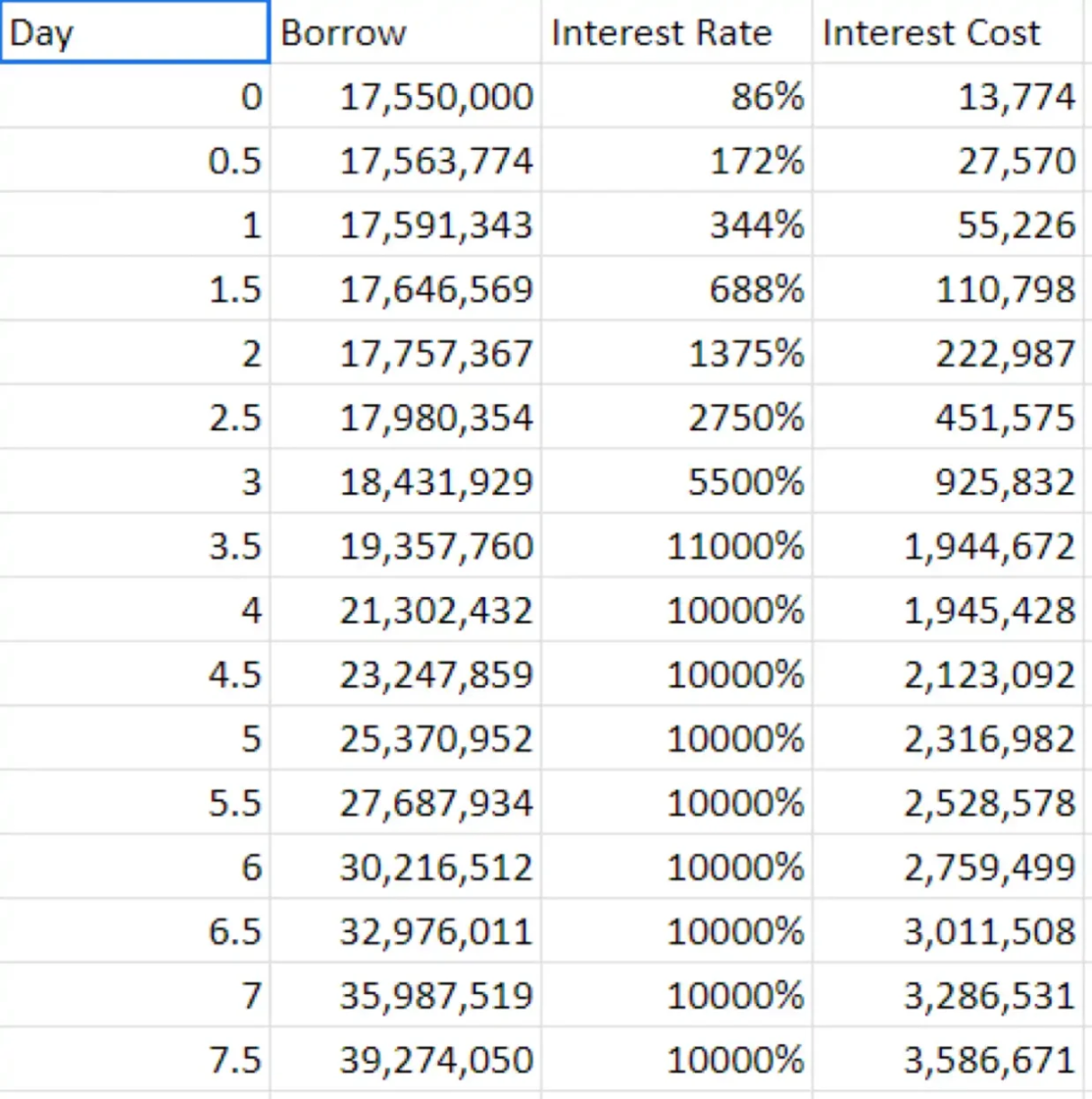

1. Defi 协议整体情况

整体 TVL 为$40.341b,稳定币市场$125.527b。Defi 整体处于下行阶段,RWA 将美债代币化的新叙事已经有几个月的时间了,目前影响力有限,整体还是处于熊市。

蓝筹 Defi 中,Curve、Aave 受 Vyper 到影响比较大。Curve 的 TVL 近期有所反弹,低谷时下过$1.7b,现在回暖到$2.35b。 TVL 前 5 协议:

Lido- 流动性质押 -$14.713b

MakerDAO- 抵押债仓 -$5.051b

AAVE- 借贷 -$4.93b

JustLend- 借贷 -$3.776b

Uniswap- 去中心化交易所 -$3.688b

2. 稳定币情况

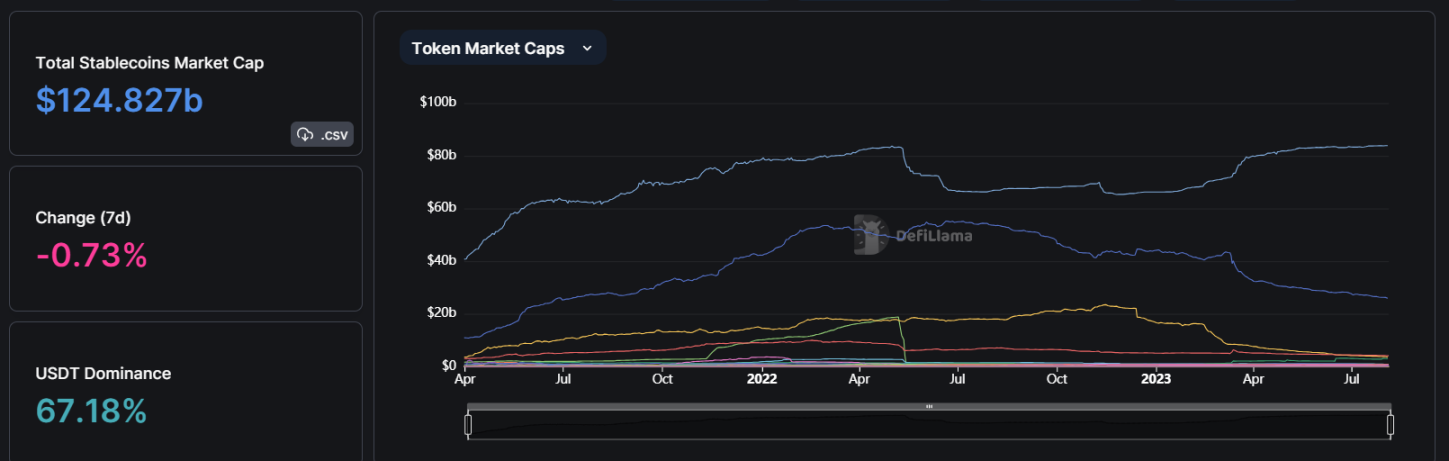

稳定币头部效应明显,几个老大哥地位雷打不动。

2.1 宏观情况

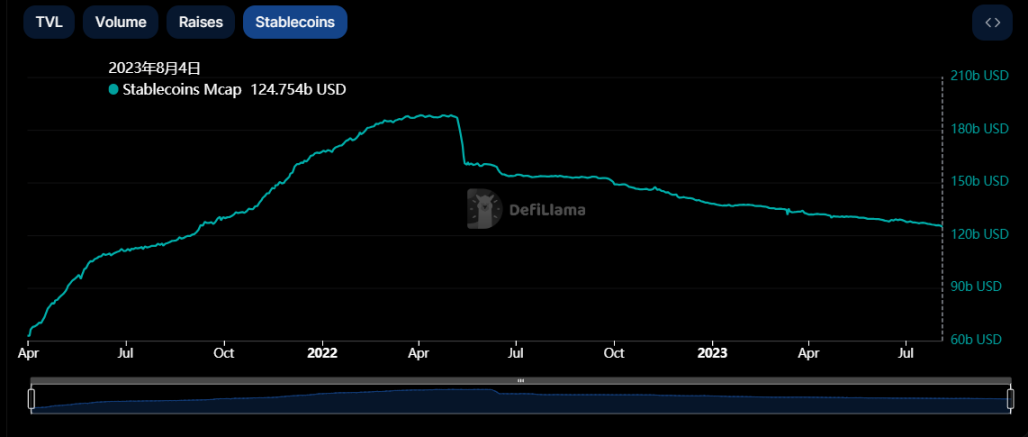

稳定币市场份额$124.827b(22 年 5 月份峰值达到$187b),之后一直处于下跌的状态。

22 年 5 月 Terra Luna 暴雷后市值过\(1b 的有 5 个(7 月份有 6 个,Frax 收到 Curve 影响跌下\)1b),USDT做为稳定币绝对龙头,占稳定币市场份额67.18%.

2.2 DAI 情况

- $DAI 市场规模

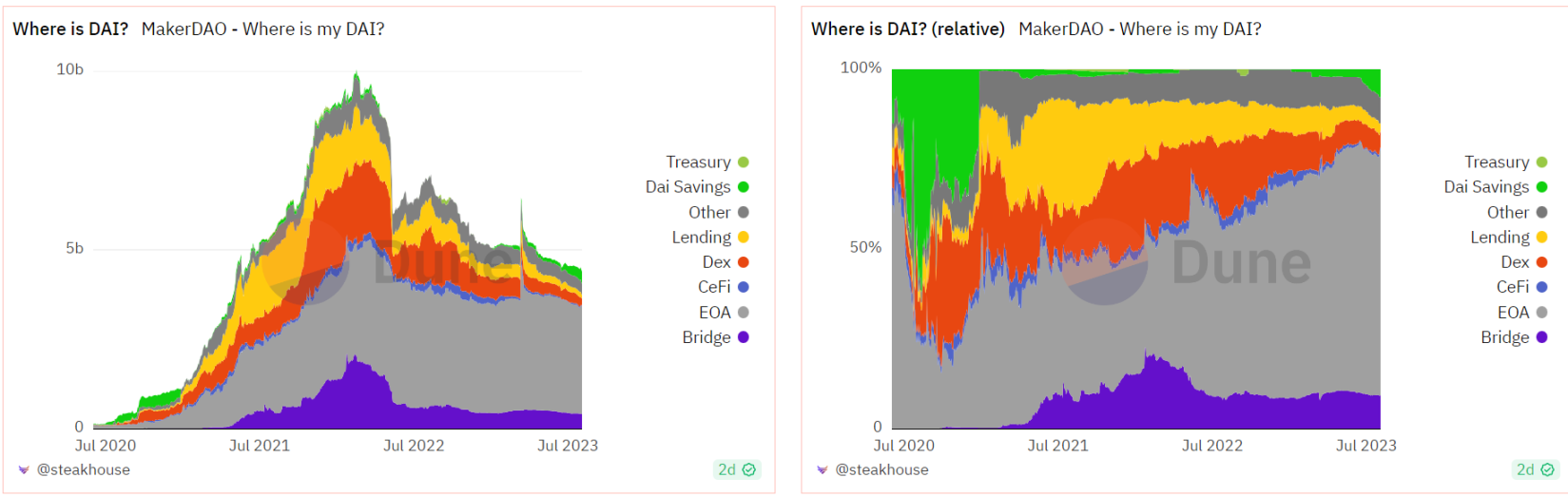

DAI 在加密资产抵押稳定币中一直处于龙头的存在,目前市场$4.1b,整体的相比于峰值接近$10b有很大差距,同时仍然在不断缩小规模。第二名 Frax 受 Curve 的影响跌下$1b

- DAI 的去向

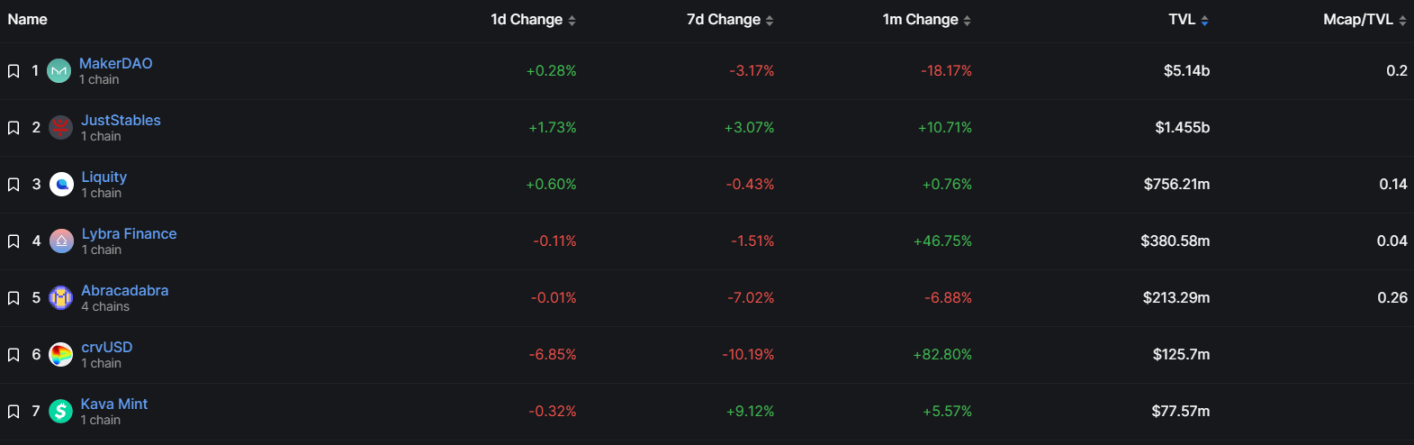

3. CDP 概况

借贷是目前 DeFi 领域应用显著的场景之一,而抵押债仓(CDP)指的是一种通过区块链智能合约管理的贷款方式。CDP (Collateralized Debt Position)字面的意思为抵押债务的头寸,中文翻译为抵押债仓。白话来说,CDP 通过抵押加密资产同时通过该抵押品获得贷款,该抵押借贷的过程基于区块链的智能合约完成。

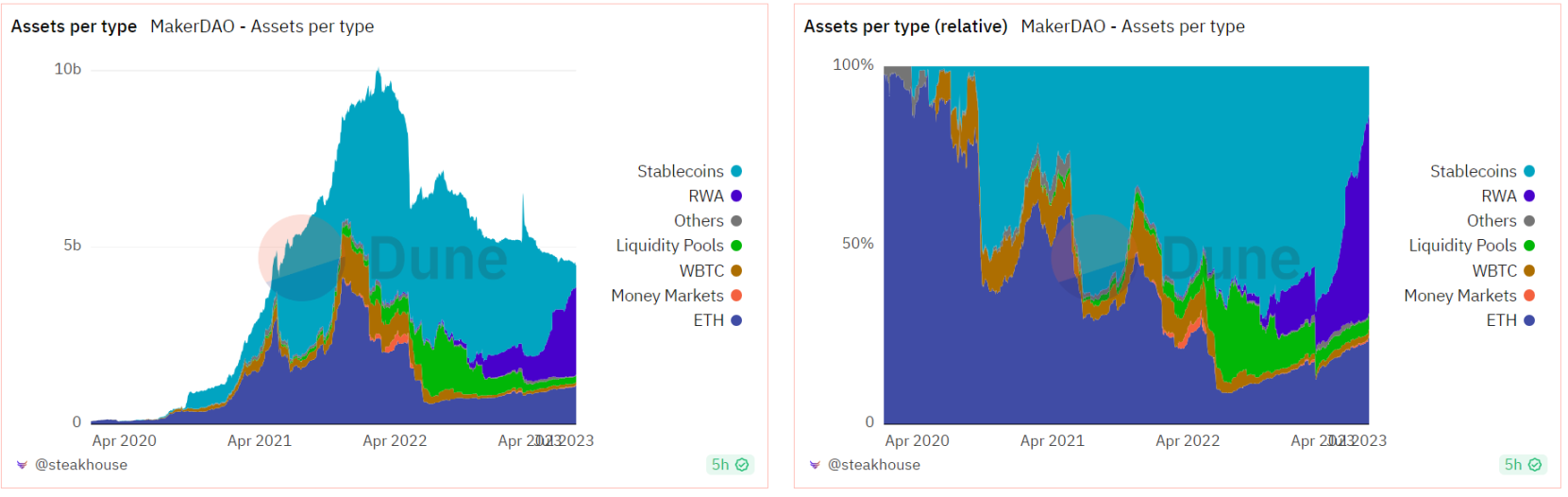

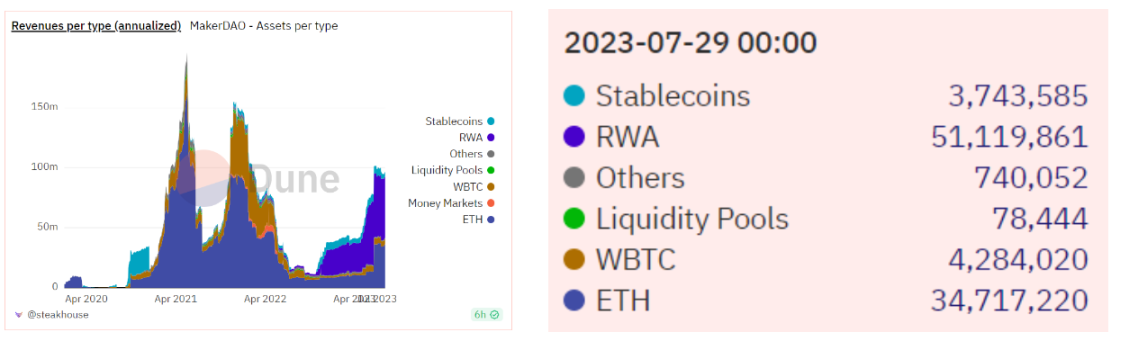

4. 抵押资产

Maker DAO 的一大亮点就是 RWA 资产占抵押物的比率很高,而且在经济萧条的情况下,美债具有极高的预期价值。

4.1 整体情况

MakerDAO 的 MIP65(MakerDAO Improvement Proposal, 「MIP」, MIP65 为部署部分 MakerDAO 资金用于投资短期债券 ETF 的提议)在 今年 5 月通过新提案,将该金库上限从 5 亿美金提高到 12.5 亿美金,并将在未来数月内购买对应数量的债券 ETF。

TVL 超过$8b,供应量超过$4b,整体抵押率为 196%

抵押物中,RWA(54.7%)占比已经超过 50%,然后是 ETH(23.0%)和稳定币 (15.6%)。22 年 5 月份熊市来了以后,稳定币的抵押物数量逐步下降,ETH 和 RWA 则不断上升。

抵押物建立的 Vault 占比情况为:WSTETH-B 占比15.5%,然后是 RWA015-A 占比14.9%,RWA014-A 占比14.5%

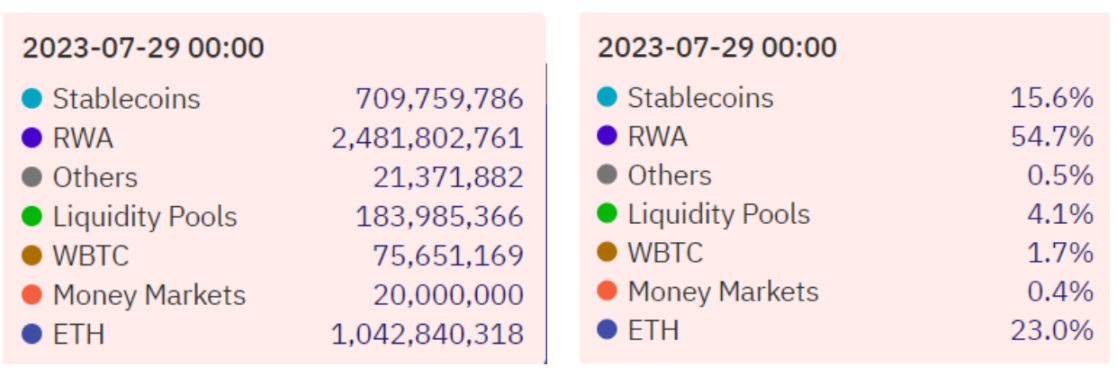

4.2 RWA

MakerDAO 一直在积极探索抵押品多元化的方式,而 RWA 就是其中的重要组成部分。经过多年的尝试,MakerDAO 实现了两种成熟的 RWA 路径:(1)通过 DAO + 信托的形式直接购买和持有资产(MIP65 提案);(2)直接购买代币化 RWA 资产(通过去中心化借贷平台 Centrifuge),包括目前持仓的 New Silver(房地产贷款)和 BlockTower(结构性信贷)等 Valut。

引自:RWA 万字研报:拆解当下 RWA 的实现路径,探索未来 RWA-Fi 的发展逻辑 - Foresight News

RWA TVl 超过$3.3b,供应量接近$2.5b,超额借贷抵押为136%。

数据来源: https://makerburn.com/#/rundown 选择 RWA

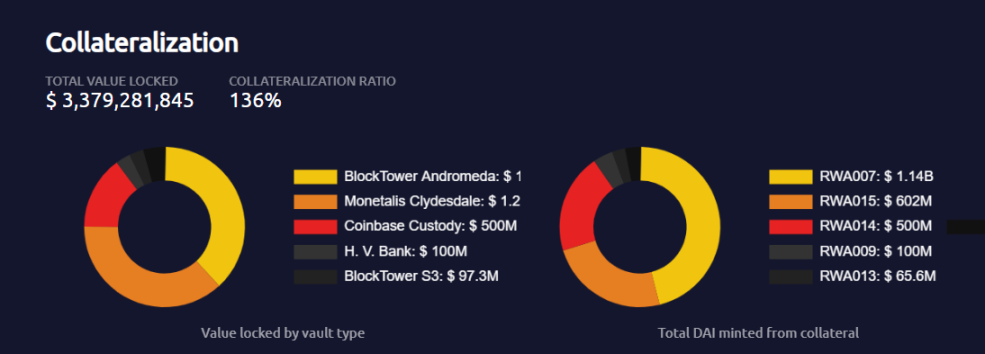

5. 协议收支

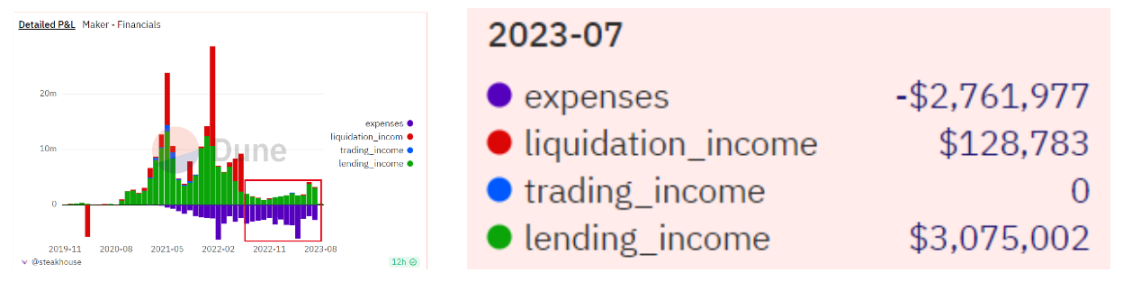

5.1 收入

MakerDAO 目前的收入来源于三个方面:1)Vault 获得的稳定费收入;2)从清算金库中收取的清算罚金收入;3)通过 PSM 获得的稳定币交易费用。

数据来源:https://defillama.com/protocol/makerdao?tvl=false&revenue=true&fees=true

可以很明显看到,熊市来临以后 MakerDAO 一直处于净亏损的状态,22 年 10 月以来 RWA 受重视,收入逐步提升,这两个月逐渐开始产生利润。

收入渠道单日年化后收入 RWA 收入$51m,然后是 ETH$34m、WBTC$4M,稳定币$3m

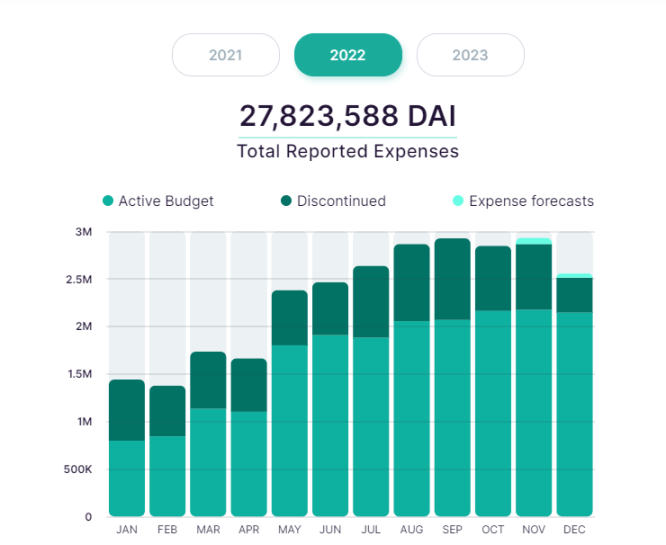

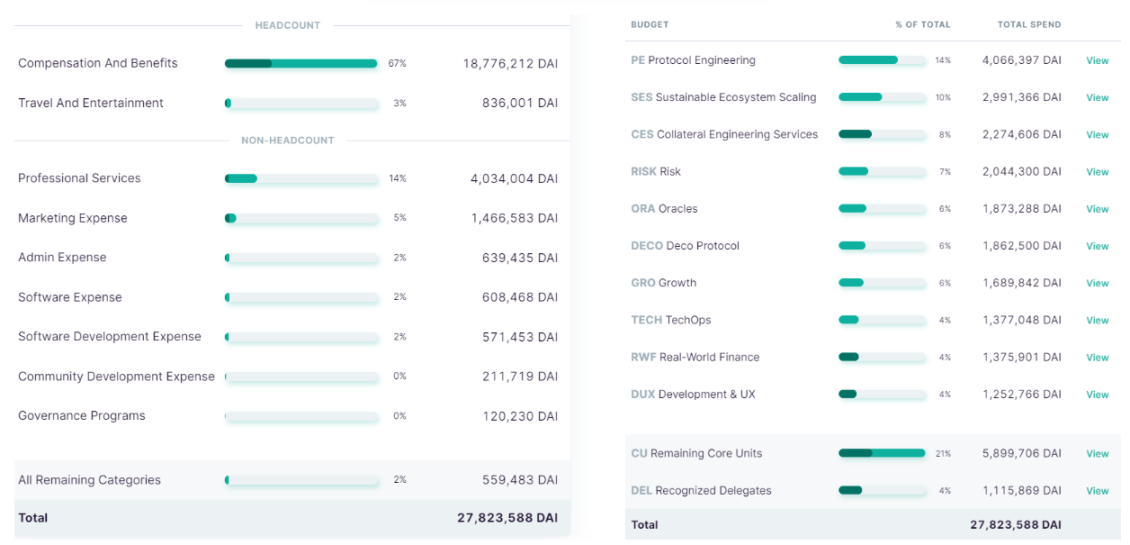

5.2 支出

看下来 MakerDAO 的主要支出还是薪酬.

6. $MKR

Dai 稳定币系统,现称 Maker 协议,目前接受所有基于以太坊、且经过 MKR 持有者批准的资产作为担保物,MKR 持有者还有权投票决定每种担保物的风险参数(Risk Parameter)。投票机制是 Maker 去中心化治理流程的关键一环。 MKR 持有者可以对以下事项进行票决:

引入新的担保物类型,并为其设置一组风险参数

修改、乃至增加一种或多种现有担保物资产类型的风险参数

修改 Dai 存款利率

选出喂价机节点群组

选出紧急信息输入者群组

触发紧急关停

升级系统

引自:MakerDAO 白皮书

\(MKR 是无限通胀的,原计划总量为 100 万,它的核心作用是当抵押资产下跌时,为保持 DAI 的稳定,将增发\)MKR 来偿还债务。

6.1 $MKR 价格回暖潜在原因

根据不同的参考文献,近期因为几个原因,价格出现了回暖:

将抵押物从无息稳定币转为国债或稳定币理财 明显提高了财务收入预期。准确来说就是宏观经济越萧条,美债收益率越高,在未来的增长预期越高, 美联储从 2022 年 3 月以来已连续 10 次加息,累计加息 500 个 BP。

DSR 上升

简单理解 DSR 利率上升,相比其他稳定的存款利率更有竞争力,从而吸引更多 DAI 进行储蓄

DSR 利率指的是 DAI 的存款利率,MakerDAO 提供了一个储蓄合约,,用户只需将持有的 DAI 存入该合约就能获得被动收益。当用户以 ETH 或者 WBTC 等资产作为抵押品借入 DAI 时,他们必须支付稳定费(0.1%),也是 DSR 的收益来源。因此,DSR 利率调整会影响到借 DAI 的稳定费。

6 月 16 日,Maker 社区通过将 Dai 储蓄利率(DSR)从 1% 上调至 3.49% 的提案。该举措于 6 月 19 日正式生效。

在 Maker 的货币政策中,DSR 是一个关键的货币政策调节工具,它通过激励或阻止用户锁定 DAI 来帮助平衡 DAI 的供需。通过调整 DSR,可以应对 Dai 经济市场的短期变化。因此,随着 Dai 储蓄率的上调,Dai 生态参与者可能会选择从其它借贷平台退出转而存入 DSR 合约,亦或者用户会将他们手中的其它稳定币换成 DAI,进而导致对 DAI 的需求增加,这一变化也会导致外部 DeFi 协议中借 DAI 的利率,Maker 平台将能够提供比其它协议更具有竞争力的利率,将 DAI 回收到 Maker 系统内部。

8 月 4 日份提升到了 8%。

一年前,DAI 发行量的 51.7% 来自于 PSM 中的 USDC,Maker 因此被诟病既承担了 USDC 的中心化风险,又不能捕获这部分价值,USDC 的发行方 Circle 却将发行稳定币的美元储备用于购买美债获得收益。随着 Maker 在 RWA 上的推进,这一局面发生了转变,目前仅有 8.8% 的 DAI 抵押品为 PSM 中的 USDC。

在短期美债收益率超过 5% 的时期,Maker 将 DSR 提高至 3.49%,USDC 等稳定币的持有者可将稳定币通过 PSM 1:1 地兑换为 DAI,Maker 再将这些稳定币赎回为美元购买美债获得更高的收益,可能形成双赢的局面。

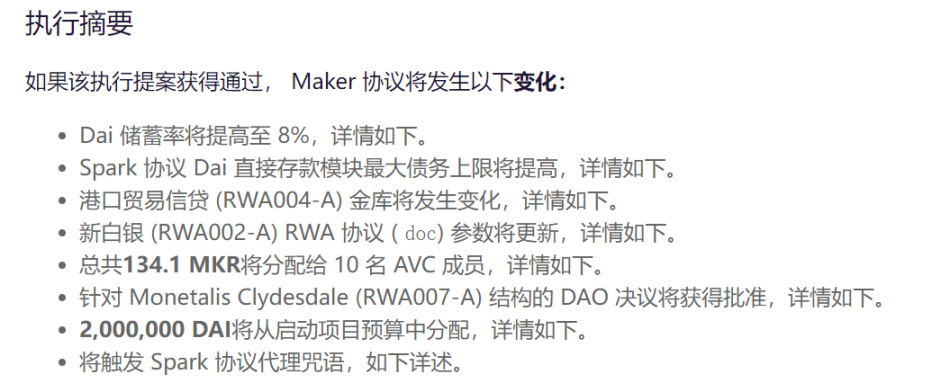

- End Game Roadmap 中会给 $MKR 持续赋能

简单来讲,End Game 的 Roadmap 中,有 MetaDao 的概念,Maker DAO 会有多个不同的子 DAO 负责不同职能,这些 DAO 都会单独治理,并且拥有自己的治理代币,而获得这些质量代币的方式就是通过质押 $MKR 挖矿获得。

- 创始人持续回购带来的信心

与 Curve 创始人近期不断出售 Crv 不同,Maker DAO 创始人 Rune 在二级市场抛售 LDO 等其他代币并持续回购 MKR 多月。Rune 自 2022 年 11 月起便开始抛售 LDO 以用于回购自家代币,而近两次则是用 ETH、DAI 来购入 MKR,截止 7 月 17 日,目前旗下两个地址共计持有 123, 893 MKR,占 MKR 总流通量 ( 977, 631 MKR) 的 12.6% 。

- 治理将项目盈余池(System surplus)资金回购的阈值调整

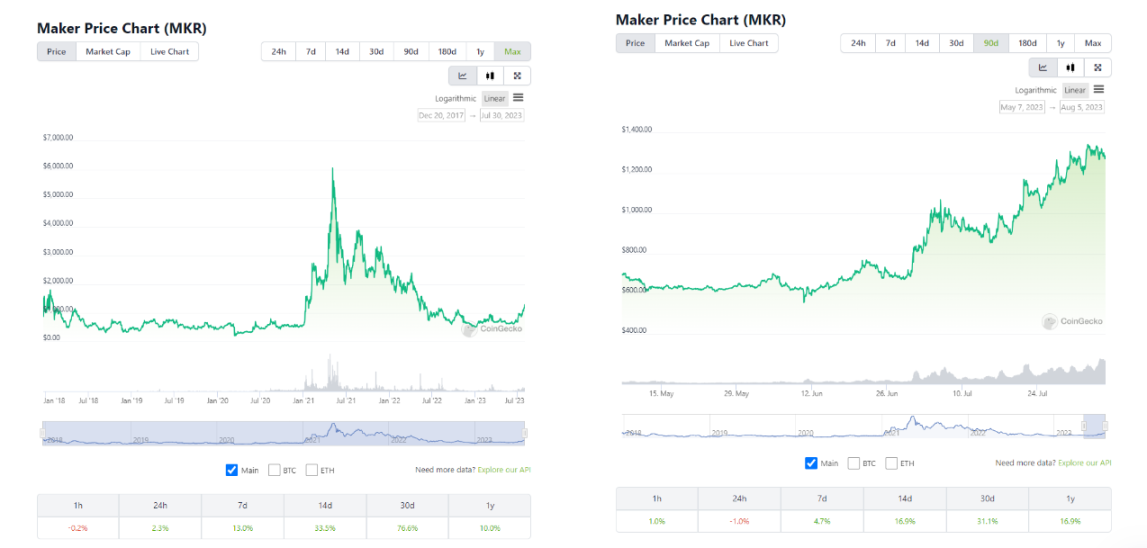

6.2 市值

Maker DAO Market Cap 最高达到过$5b,现在刚刚超过$1b

6.3. 代币价格

6 月底开始价格逐步回暖从不到\(800 回暖到\)1300。

6 月 16 日,Maker 社区通过将 Dai 储蓄利率(DSR)从 1% 上调至 3.49% 的提案。该举措于 6 月 19 日正式生效。

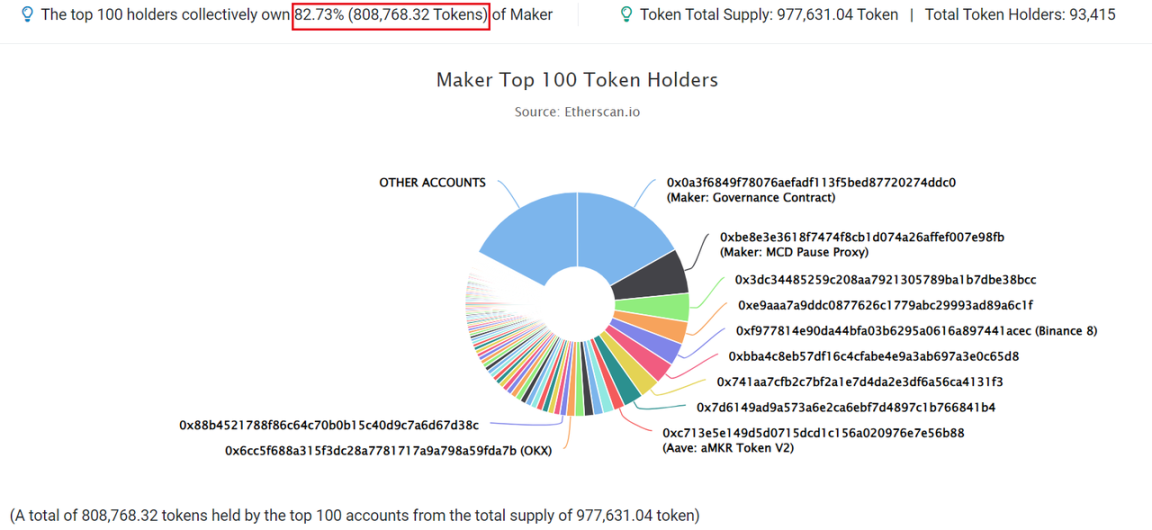

6.4 Holder 情况

虽然是去中心化治理,但是筹码非常集中,可以理解为“去中心化寡头治理”,前 100 账户控制了82.73%的筹码。近期有相关数据统计,Founder 持有12%的 Maker 代币

数据来源:https://etherscan.io/token/tokenholderchart/0x9f8f72aa9304c8b593d555f12ef6589cc3a579a2

7. Maker DAO 潜在风险

Paradigm、Deagonfly 等顶级机构抛售是否意味着项目本身存在难以忽视但目前没有公开的缺陷、漏洞?

合规风险

产品本身发展慢,没有重大突破,具有被替代的价值

RWA 似乎并不能作为长期叙事

项目方似乎很着急挣钱,产品力有待考证

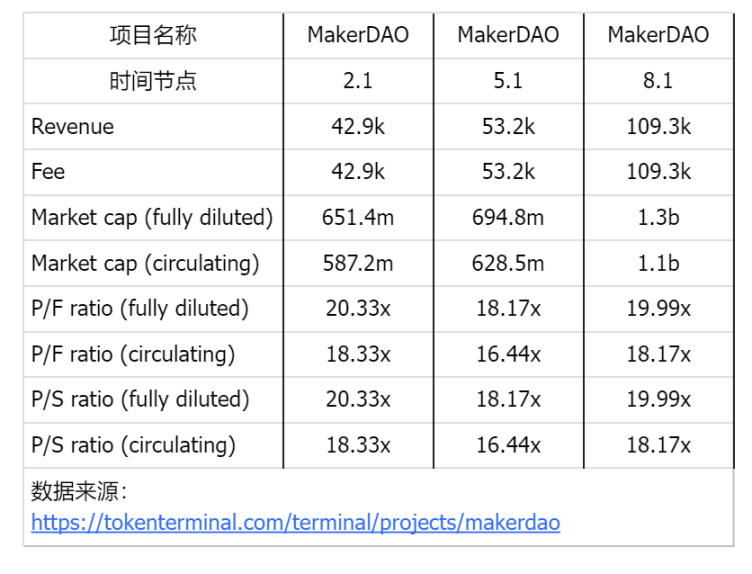

8. 估值

MakerDAO 本身核心竞争力还是算法稳定币,产品本身比较特殊,不好进行平行比较。总体来看收入虽然增加,但是由于市场对 $MKR 的接连利好比较认可,导致代币价格上涨,最终估值并没有发生太大的波动。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。